С программой долгосрочных сбережений точно нет соблазна потратить накопления — их так просто на руки не получить

В 2024 году в России начала действовать программа долгосрочных сбережений — специальных вкладов, воспользоваться деньгами с которых можно только после достижения определенного возраста. Можно сказать, что это нечто среднее между банковским вкладом на длительный срок и накопительной пенсией. Но есть и ключевое отличие от двух этих инструментов — программа долгосрочных сбережений софинансируется государством. Разбираемся, сколько денег можно получить и как ими воспользоваться.

Что за программа?

Закон о программе долгосрочных сбережений был принят в 2023 году и в январе 2024 года уже вступил в силу. Документ предусматривает новый финансовый инструмент — договор с пенсионным фондом, согласно которому человек делает взносы на своеобразный накопительный счет, а пенсионный фонд их сохраняет и инвестирует, доход от инвестиций поступает на этот же счет. В итоге вложенная сумма постепенно увеличивается — как если бы вы положили деньги в банк и получали проценты.

Этот своеобразный вклад, как нетрудно догадаться из названия, долгосрочный — договор заключается на 15 лет, после чего можно начать пользоваться деньгами. Или даже раньше, если достигнете определенного возраста. Для мужчин это 60 лет, для женщин — 55.

В отличие от банковского вклада, деньги со счета его владельцу отдадут не одномоментно после того, как договор закончится. Из этих средств будут выплачивать прибавку к пенсии по тому же принципу, что и с накопительной частью: можно установить срочную выплату или пожизненную. В первом случае вы устанавливаете срок, в течение которого получаете прибавку (от 10 лет) и накопленная сумма просто делится на равные ежемесячные выплаты. Во втором случае пенсионный фонд рассчитает размер выплат, используя показатель ожидаемой продолжительности жизни.

Забрать всю сумму и даже раньше срока можно только в случае трудной жизненной ситуации. Таковыми считаются потеря кормильца или болезнь, из-за которой понадобилось дорогостоящее лечение.

В чем выгода?

Сейчас в программу долгосрочных сбережений активно привлекают клиентов не только негосударственные пенсионные фонды, которые и будут заниматься этими «вкладами», но и государство. Оно со своей стороны предлагает два ощутимых бонуса — налоговые льготы и софинансирование. Государство готово добавить на счета участников программы дополнительные средства, которые также будут инвестироваться пенсионными фондами и в конце концов станут частью доплаты к пенсии.

Сколько денег можно получить?

Размер доплаты со стороны государства зависит от двух аспектов — суммы, которую вы зарабатываете, и суммы, которую вы вносите на счет. На софинансирование могут рассчитывать люди, которые вкладывают в программу долгосрочных сбережений не меньше двух тысяч рублей за год.

Если человек зарабатывает меньше 80 тысяч рублей в месяц, то на каждый внесенный на счет рубль ему добавят рубль из государственного бюджета. Если ежемесячный заработок составляет от 80 000 до 150 000 рублей, то софинансирование будет один к двум — по рублю от государства на каждые два рубля вкладчика. Меньше всего получат из госбюджета те, кто зарабатывает больше 150 тысяч рублей — для них соотношение установлено один к четырем.

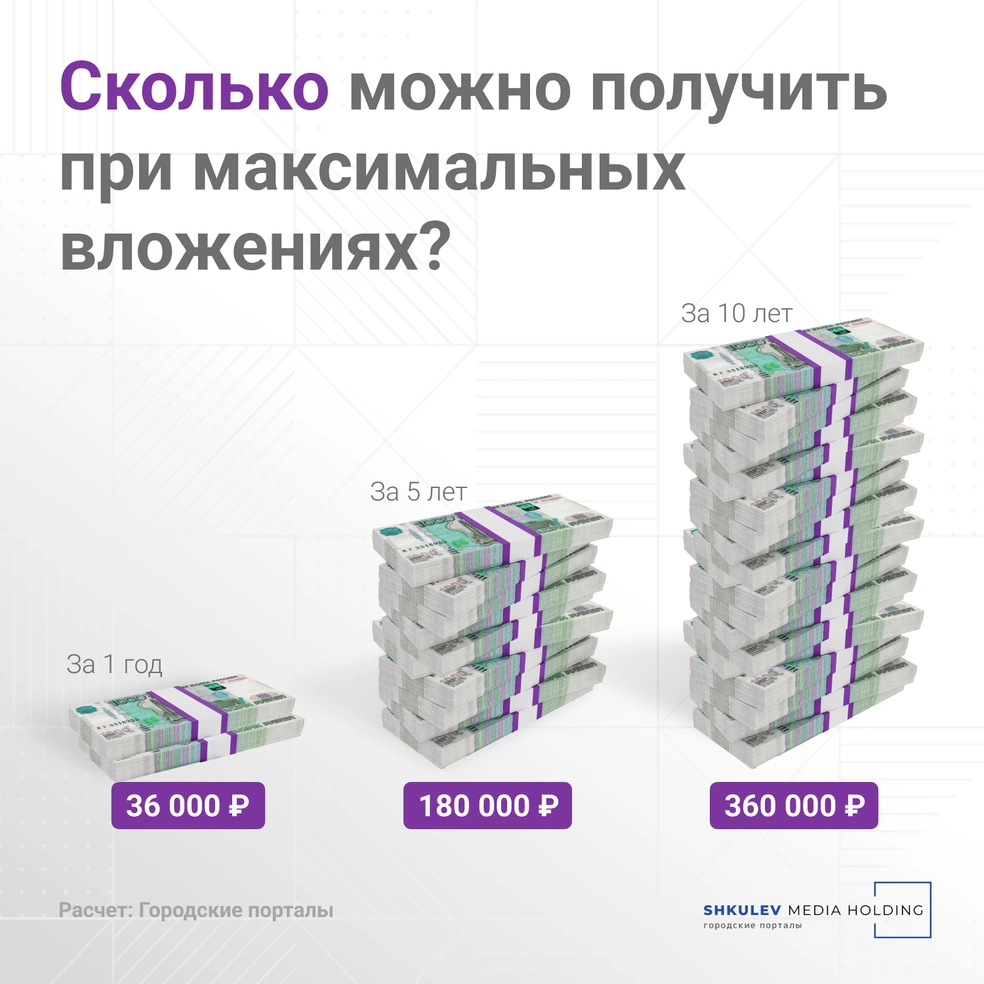

Максимальная сумма из госбюджета, на которую можно рассчитывать — 36 тысяч рублей в год. Для получения этих денег вкладчику тоже нужно будет внести на счет не меньше 36 тысяч рублей собственных средств.

Софинансировать вложения государство планирует 10 лет с момента подписания договора, то есть максимальная доплата за весь этот срок составит 360 тысяч рублей.

Что там с налоговыми льготами?

Для участников программы долгосрочных сбережений есть два налоговых вычета — на взносы и на доход.

Налоговый вычет на взносы работает по тому же принципу, что и другие социальные налоговые вычеты — например на добровольное пенсионное страхование. То есть вы платите налоги со своей зарплаты, из нее же вносите деньги в программу, а ФНС возвращает вам за это часть уплаченных налогов — 13% от суммы взносов. Допустим, за год вы внесли 10 тысяч рублей — сможете забрать у ФНС 1300 рублей. Подробнее о том, как вернуть деньги, мы рассказывали ранее.

До налогового вычета на доход дело дойдет, когда вы будете получать выплаты из негосударственного пенсионного фонда, то есть через 15 лет (или когда достигнете нужного возраста).

Если вы заберете сбережения из программы досрочно, то потеряете право на льготы, а уже полученные вычеты придется вернуть. Исключение — если деньги со счета понадобились в связи с болезнью или потерей кормильца.

А куда дели накопительную пенсию?

С накопительной пенсией пока ничего не меняется. Отчисления по-прежнему заморожены, но можно делать добровольные взносы. Уже накопленные деньги остаются у пенсионных фондов в прежнем формате — они могут их инвестировать, получать доход, прибавлять этот доход к вашим накоплениям.

При желании всю накопленную ранее пенсию можно перенести в программу долгосрочных сбережений, но это необязательно — можно пользоваться обоими инструментами, можно только одним из них. Накопленную пенсию также можно получить на руки, но эта опция доступна не всем.

Что выгодней?

Копить на пенсию можно разными способами: от самого консервативного — складывания денег под матрас — до современных инвестиционных счетов и взносов в негосударственные пенсионные фонды. Программа долгосрочных сбережений совсем новая, и пока сложно судить обо всех деталях ее работы. Но очевидно, что у нее, как и у любого инструмента, есть плюсы и минусы. Среди плюсов — гарантия от Агентства по страхованию вкладов и господдержка.

— Также плюсом программы можно считать профессиональное управление, им занимаются финансовые менеджеры, — говорит генеральный директор инвестиционной компании «Диалот» Егор Диашов. — Но есть и обратная сторона — вы не можете самостоятельно выбирать инвестиционные инструменты, а доходность может быть ниже, чем при самостоятельном инвестировании, так как учитываются затраты на управление и гарантии.

Самостоятельное инвестирование действительно более прибыльный инструмент, но им нужно правильно пользоваться.

— Если говорить о выгоде, то выгоднее самому формировать накопительную пенсию, например используя застрахованные инвестиционные счета в регулируемой области, — говорит финансовый советник, аналитик Олег Орлов. — Остальные варианты менее выгодны, потому что инфляция, будучи официально 5–9%, на самом деле может достигать 60% — в зависимости от продуктовой корзины.

В идеальной ситуации пенсионные накопления нужно формировать, пользуясь услугами финансового советника, но большинству всё-таки приходится принимать решения самостоятельно.

— Если говорить о формировании накоплений для будущей пенсии, то подвох в том, что нет универсального решения, — говорит Егор Диашов. — Накопительная пенсия, программа долгосрочных сбережений, личный банковский вклад или инвестиционный счет — каждый вариант имеет свои плюсы и минусы. Выбор зависит от ваших личных целей, финансового положения, риск-профиля, желания и готовности самостоятельно управлять инвестициями.

Диашов советует, принимая решение, помнить о своих целях, оценивать риски и тщательно изучать все доступные программы, сравнивая их условия и доходность. Взвесив все за и против можно принять решение, которое будет оптимальным лично для вас.